動力電池的半年數(shù)據(jù)一出來,形勢更加明朗。

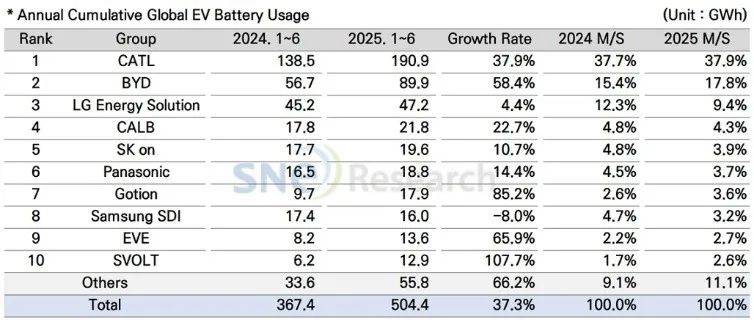

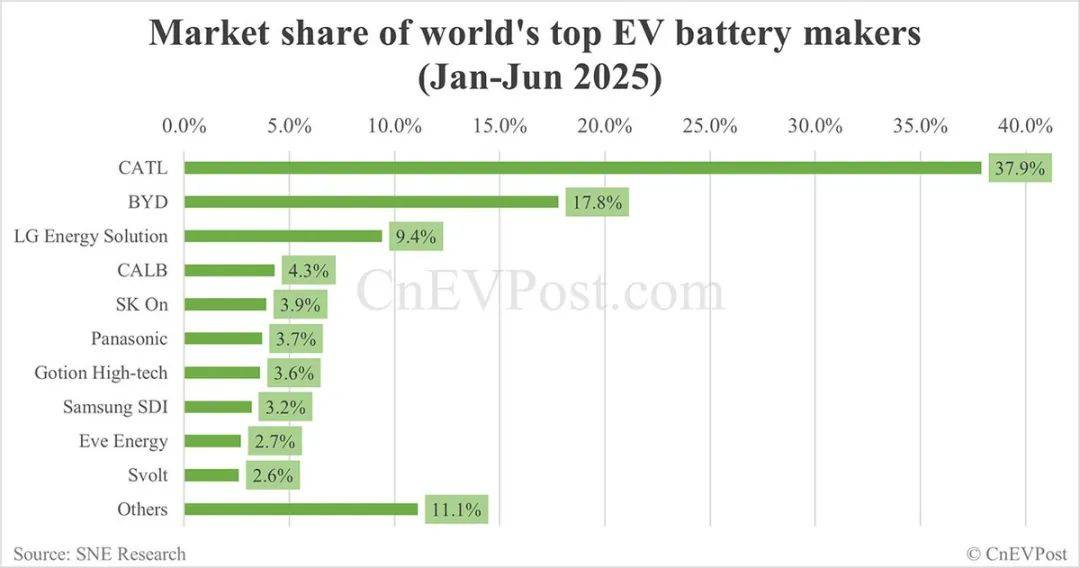

根據(jù)韓國研究機構SNE Research的最新數(shù)據(jù),2025年上半年全球電動汽車(EV、PHEV、HEV)動力電池裝機量504.4GWh,同比增長37.3%。而曾經不可一世的日韓電池廠商,市場份額進一步下滑。

LG新能源、SK On、三星SDI和松下四家,裝機總量為101.6GWh,市場份額合計20.1%,同比下降6.1%。換句話說,沒干過寧德時代一家(190.9GWh)。同時,也沒能逃過“二八定律”。

而中國企業(yè)在TOP10中占據(jù)六席,裝機總量347GWh,市場份額達68.8%,同比提升4%,繼續(xù)高歌猛進。隨著全球動力電池產業(yè)重心的轉移,磷酸鐵鋰路線還在“從勝利走向勝利”。

韓系三巨頭,打不過比亞迪

在這份SNE發(fā)布的榜單中,不要說寧德時代,韓國電池三巨頭LG新能源、SK On和三星SDI“一起上”,甚至都沒打過排名第二的比亞迪。比亞迪的裝機量達到89.9GWh,全球市場份額提至17.8%。

不得不說,中國電池企業(yè)的勢能,讓韓國三巨頭不得不“退避九舍”,市場份額同比下降5.4%。

韓系“三兄弟”中,市場份額下降最厲害的,莫過于LG新能源。LG新能源雖然以47.2GWh的裝機量仍位列第三,但同比增長僅4.4%,市場份額從2024年的12.3%下跌至今年的9.4%。

根據(jù)SNE的分析,主要原因是,LG新能源的電池主要被特斯拉、、起亞和大眾等汽車廠商采用。就特斯拉而言,“由于搭載LG新能源電池的車型銷量下降,導致特斯拉對其電池使用量減少了41.1%。”

當然,由于起亞EV3在全球市場的良好銷售,以及搭載Ultium平臺的、Blazer和Silverado EV在北美市場的銷量擴大,讓LG新能源保住了一些顏面。

而LG新能源的困境,根源在于技術路線的搖擺。出于三元鋰電池or磷酸鐵鋰電池的猶豫,錯失特斯拉4680電池訂單。此外,成本控制短板同樣明顯,據(jù)相關媒體披露,其南京工廠單位制造成本比寧德時代要高出18%,因而在中低端市場逐漸失勢。

這三家中,其實最慘的,是三星SDI。三星SDI是TOP10中唯一負增長的企業(yè),由于押注固態(tài)電池太狠,市場份額更是從2024年的4.7%下降至今年的3.2%。而且,根據(jù)晨星公司分析師的預測,三星SDI在2025年將出現(xiàn)3980億韓元(約合人民幣20.6億元)的運營虧損。

還有一家SK On,則以19.6GWh的裝機量位列第五,同比增長10.7%,市場份額從2024年的4.8%下降至今年的3.9%。下降的主要原因,是歐洲和北美市場對其電池的需求減弱。

有意思的是,2021年以來,SK On一直在虧損。僅2024年,虧損額度就高達1.127萬億韓元(約合人民幣17.97億元)。而且,2025年的預期虧損將持續(xù)擴大。比如,野村東方國際證券的研報預計,SK On今年的營業(yè)利潤將虧損3.4億美元(約合人民幣24.4億元)。

所謂“風水輪流轉”,韓系三巨頭從制霸全球到如今跌落神壇,不過短短幾年。

實際上,早在2020年一季度,僅LG化學(LG新能源前身)的全球動力電池市場市占率就達27.1%。而三星SDI和SK On的合計市占率也達到21.1%,“三大”的全球市占率接近50%。相較于2020年的高位,韓系三巨頭的市場份額在過去4年多時間里差不多跌落三分之二,令人唏噓。

當然,這背后的中國電池企業(yè)的強勢崛起,以及磷酸鐵鋰技術路線成為主流。從2020年至今,磷酸鐵鋰電池在全球動力電池市場中的占比,從最低時單月不足20%猛增到2025年7月的78%。

所以,曾經放棄磷酸鐵鋰路線的韓國三巨頭被迫抓緊補課,包括在各類展會上展示自己的磷酸鐵鋰技術儲備等,但在量產方面還是遠遠落后。比如,LG新能源波蘭工廠的磷酸鐵鋰電池產線,當前良品率剛剛超過70%,這和中國頭部企業(yè)>90%甚至95%以上的良品率差距過大。

值得一提的是,韓系還有三家撐著,而日系電池企業(yè)中唯一進入TOP10的是松下。松下以18.8GWh的裝機量和13.9%的增速,排名上升到第六位,復蘇態(tài)勢相對明顯。不過,市場份額也是從2024年的4.5%下降至今年的3.7%。

當然,其復蘇得益于與特斯拉的深度綁定。在將21700電池能量密度提升至290Wh/kg,成本下降12%后,松下在Model 3/Y車型中重新獲得競爭力。不過,松下依賴單一客戶的模式風險也非常明顯。

技術保密的問題

對于日韓系電池企業(yè)來說,現(xiàn)在的日子非常不好過。面對多重經營壓力和市場挑戰(zhàn),只能啟動戰(zhàn)略業(yè)務調整。比如,LG新能源在今年年初就表示,決定將年度資本性投資規(guī)模壓縮30%。

今年4月,LG新能源宣布,正式退出一項在印度尼西亞規(guī)模達84.5億美元(約合130萬億印尼盾)的電池產業(yè)整合投資案,不過,隨后不久,LG新能源又宣布追加17億美元投資到2024年7月正式啟用的HLI Green Power電池工廠,即LG新能源與現(xiàn)代汽車合資成立的產能為10GWh的電池工廠。

此外,4月LG還宣布,鑒于全球電動汽車(EV)市場需求持續(xù)低迷,將全面退出EV充電樁業(yè)務。而在國內,LG南京工廠裁員的消息不時也會爆出來,無奈也好,主動也罷,戰(zhàn)略收縮都是看得見的。

另外,今年5月,松下控股CEO楠見雄規(guī)(Yuki Kusumi)表示,松下將推遲在美國建立第三家電池廠,并專注于在美國堪薩斯州第二家工廠的投產。該工廠規(guī)劃年產能達到30GWh,計劃于2026年開始滿產。但由于其主要客戶特斯拉相關車型銷售低迷,松下正重新審視生產計劃。

而在激烈的國際競爭中,有個非常重要的問題凸顯出來,就是中國的磷酸鐵鋰制備技術的保密問題。

眾所周知,磷酸鐵鋰作為中國優(yōu)勢技術,根據(jù)2025年1月2日中國商務部發(fā)布的《中國禁止出口限制出口技術目錄》調整意見征求稿,“電池正極材料制備技術”被明確列入限制出口范圍,包括磷酸鐵鋰、磷酸錳鐵鋰及相關原材料制備技術。

該調整旨在控制下一代高端磷酸鐵鋰電池技術的外流,鞏固國內產業(yè)優(yōu)勢,同時應對國際技術競爭。包括今年爆出的歐盟調查小組向中國車企索要電池配方等敏感信息的做法,都說明,國家層面已經意識到技術保密的重要性。

從目前的現(xiàn)狀來看,因為前面“點錯科技樹”的落后,韓系企業(yè)也在開啟了“挖人”模式,以求速成。比如,今年3月,據(jù)界面新聞報道了一則消息,LG新能源將打包引入中國電池企業(yè)捷威動力的核心團隊,三批入職人員總人數(shù)達200人,涵蓋研發(fā)、生產、銷售的全部關鍵流程。

韓國媒體2024年也曾報道,LG新能源感興趣的是捷威動力的人才團隊和磷酸鐵鋰技術,無意購買其廠房、設備等固定資產。

捷威動力的團隊雖然規(guī)模不大,但優(yōu)點在于涵蓋研發(fā)、生產、銷售,且擁有完整的方殼磷酸鐵鋰電池的研發(fā)能力,雖然其能力在中國電池企業(yè)中并不突出,但對存在嚴重磷酸鐵鋰業(yè)務短板的韓國企業(yè)來說,可謂是雪中送炭。

而加入LG南京工廠的捷威動力研發(fā)團隊,首要任務就是基于龍蟠科技的高壓實磷酸鐵鋰材料開發(fā)高密度、超快充的方殼鐵鋰電池。另外,除了長期為LG新能源提供化成分容設備的杭可科技, LG新能源還接觸先導智能、利元亨等中國設備供應商,希望能盡快提升量產能力。

回過頭來看,造成韓國電池企業(yè)全面敗退的關鍵,就是其薄弱的磷酸鐵鋰電池業(yè)務。而在激烈的競爭中,會不會有出格的行為,我們不能妄加揣測。但是,我們國內的企業(yè)和相關部門做好技術泄密的防范工作,還是非常必要的。

不得不說,三元鋰電池成就了昔日的韓國電池企業(yè),但是,磷酸鐵鋰電池成就了中國電池企業(yè)。如今,要想避免市場淘汰,中國電池企業(yè)還需要持續(xù)加大新技術的研發(fā)與商用驗證,包括鈉離子電池、大圓柱電池、固態(tài)電池等,做到有備無患。

整體而言,2025年H1的數(shù)據(jù)也反映出,就像行業(yè)人士總結的,中國企業(yè)憑“技術快速迭代+規(guī)模降本”模式迅速搶占市場,而動力電池產業(yè)的競爭重心已從單一技術壁壘,轉向以“技術轉化效率、成本控制能力、市場響應速度”為核心的綜合效率比拼。未來的競爭,依然充滿變數(shù)。